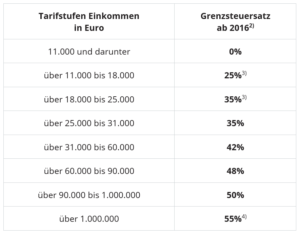

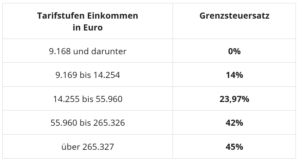

Fernlehrgang starten und Steuern sparen

Holen Sie sich einen Teil der Studiengebühren vom Finanzamt zurück

Steuern sparen: Die Ausbildungskosten für Ihren Fernlehrgang sind steuerlich absetzbar

Infomaterial anfordern

Sichern Sie sich umfassende Informationen rund um Ihr berufsbegleitendes Fernstudium. Senden Sie uns jetzt Ihre unverbindliche Anfrage. Unsere Studienberatung meldet sich in kürzester Zeit persönlich bei Ihnen. Wir freuen uns auf Ihre Nachricht!

Online MBA Infoabend

Sie möchten mehr über das berufsbegleitende MBA Fernstudium erfahren? Dann melden Sie sich jetzt an für unseren Online MBA Infoabend. Das Beste: die Teilnahme ist kostenlos und bequem von zuhause aus möglich.

MBA Fernstudium testen

Fordern Sie jetzt einen kostenlosen und unverbindlichen Testzugang für das MBA Fernstudium an. Dort machen Sie sich mit dem Aufbau der Lernplattform vertraut und tauchen in ein ausgewähltes Modul des Studiums ein.

Einzigartig in Flexibilität, Betreuung und Praxisrelevanz

Online-Prüfungen jederzeit

Völlig zeit- und ortsunabhängig absolvieren Sie Ihre Prüfungen – genau dann, wenn Sie sich auch bereit dazu fühlen. Keine Anmeldung oder Vorankündigung notwendig.

Herausragender persönlicher Service

Unsere 24-Stunden-Antwortgarantie, rasche Benotung von Abgaben sowie persönliche Ansprechpartner für jeden Kurs sorgen für effizientes Studieren.

Im eigenen Tempo studieren

Sie bestimmen Ihren Lernrhythmus, sind an keine Präsenzzeiten gebunden und legen selbst fest, wann Sie Prüfungen ablegen.

Aktuelle und praxisnahe Inhalte

Praxisnahe Lerninhalte bereiten Sie bestens auf Ihre zukünftige Position vor, oder sorgen dafür, dass Sie das Gelernte sofort im Job einsetzen können.